どうもRSです。

今回は不動産売却時にかかる税金、「譲渡所得税」について解説いたします。

経済活動行いますと必ず税金のお話がついて回ります。不動産を売却した際も同様、売却益が発生した場合はその売却益に対して税金が課されます。

この譲渡所得税の存在を知っておかないと最悪の場合、売却できたはいいけれど予想外の税金がかかってしまい当初見込んでいた利益が大きく目減りしてしまった、、なんてことになる場合もあります。

今回の記事では個人の方がご自宅を売却した場合に発生する譲渡所得税の仕組みと売却益が出た場合に適用される譲渡所得税の税率が簡単に分かるように解説しておりますので、不動産売却時の税金に対する不安が払拭できると思います。

ご自身の不動産の所有の状況によっては税額の控除や軽減税率を活用することで税金の負担を大幅に抑えることができる場合もありますので、事前にしっかりと確認をしておきましょう。

今回はこんな方におすすめの記事です

- 自宅の売却時にかかる税金について知っておきたい

- 自宅の売却で売却益が出た場合の税金の優遇措置について知りたい

- とりあえず、不動産売却時にかかる税金について、簡単に概要を押さえたい

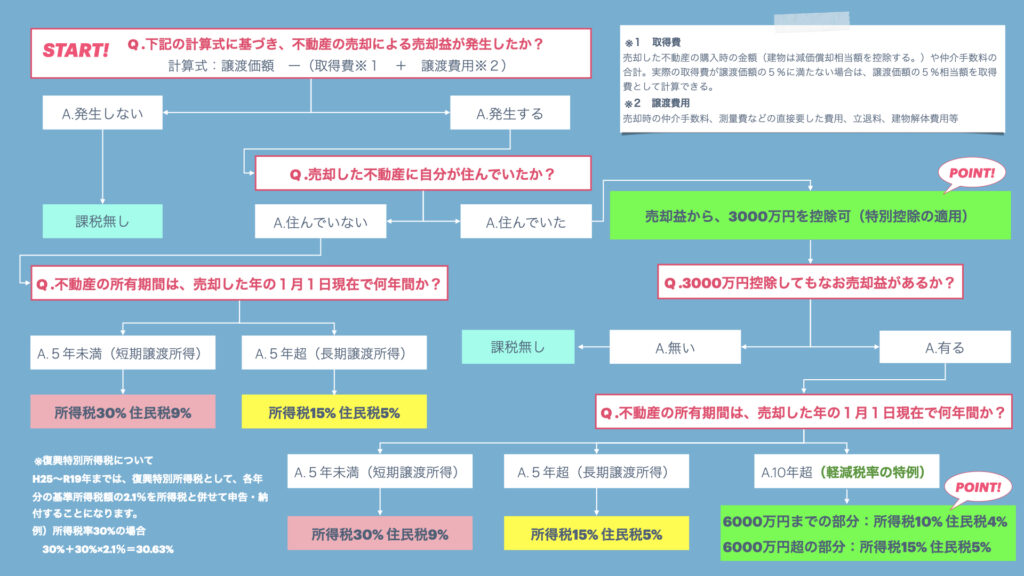

チャート式で簡単・明解! 譲渡所得税の適用税率について

譲渡所得税は、不動産売却時に発生した売却益(譲渡所得金額)に対して、所得税と住民税がそれぞれ課税されるものです。

所得税と住民税の税率は税毎で異なっておりますが、計算方法は非常に簡単です。

①売却益(譲渡所得金額) × 所得税の税率

②売却益(譲渡所得金額) × 住民税の税率

上記①・②の計算で算出された金額の合計が課税される譲渡所得税の税額となります。

では、所得税および、住民税の税率はどのように決められるのでしょうか。

それについては下記チャートにまとめましたので、まずは下記画像をご覧ください。

(画像をクリックすると拡大できます。)

「START!」から始まる問いに順を追って回答していけば自ずとご自身の不動産売却時の譲渡所得税の税率が分かるようになっております。

所得税の税率について、図中にも左下に注釈がありますが平成25年から令和19年までは「復興特別所得税」として各年分の基準所得税額の2.1パーセントを所得税と併せて申告・納付することになります。計算の方法については、上記チャートをご参照ください。

では、実際に譲渡所得税の税率を確認して、譲渡所得税の税額を算出してみましょう。

例1)売却した年の1月1日時点で5年間住んだ戸建てを売却し、4000万円の売却益が生じた場合

例として、5年間住んだ戸建てを売却し4000万円の売却益が生じた場合で税率がいくらになるか計算してみます。

その前に前提として、売却益とは不動産を売った際の売却価格(譲渡価額)ではありません。あくまでも売却した不動産の売り買いで儲けが出た場合の、その売却益(譲渡所得)のことになります。

簡単な例でご説明いたしますと、

①売却価格(譲渡価額):8000万円

②取得費:A .購入価格:3000万円 B.購入時費用:500万円 合計:3500万円

③譲渡費用:売却時費用:500万円

売却益(譲渡所得)の計算は以下の計算式で算出します。

①売却価格(譲渡価額)ー(②取得費 + ③譲渡費用) 数字を当てはめると、

8000万円 ー(3500万円+500万円)=4000万円

※本来の計算では②の取得費の内、建物は減価償却を考慮しますので購入時の購入価格よりは低く見積ることになります。その分マイナス要因が減って売却益が増える傾向にあると言えるでしょう。

前提が長くなりましたが譲渡所得の適用税率の算出に移りましょう。

まず1番目の問:売却益が発生したか? これは「発生する」になります。

2番目の問:売却した不動産に自分が住んでいたか? ですが、これは「住んでいた」になります。

この場合、「居住用財産の特別控除の特例」※が使えますので最終的な売却益(譲渡所得)は以下の通りとなります。

売却益(譲渡所得):4000万円 ー 特別控除:3000万円 = 1000万円

※「居住用財産の特別控除の特例」については売った年の前年および前々年にこの特例を受けていないこと等の要件があります。各種要件の詳細は末尾国税庁HPをご参照ください。

次の3番目の問:3000万円控除してもなお、売却益があるか? ですが、これは「有る」になります。

そして最後4番目の問:不動産の所有期間は、売却時の1月1日現在で何年間か? ですが、これは「5年超」となります。

この所有期間の考え方ですが、不動産を売却した時点で何年間所有していたか?ではなく、あくまでも売却した年の1月1日を基準として考えます。

今回の所有期間は5年超となりますので長期譲渡所得に該当します。お待ちかねの税率は、

所得税:15% 住民税:9% と算出できます。

※令和6年現在では所得税に復興特別所得税が加わりますので、それを加味した所得税の税率は、

15% + 15% ×2.1% = 15.315% になります。

上記の税率を、売却益(譲渡所得)1000万円にかけて、譲渡所得税の税額を求めることが出来ます。

・所得税額:1000万円 × 15.315% = 1,531,500円

・住民税額:1000万円 × 5% = 500,000円

売却益に対する税金の占めるパーセンテージを考えてみますと、売却益のうち約20%超が税金で持ってかれてしまうという、悲しい結果となりました、、非常に大きな負担です。

では、次の例ではどうでしょうか

例2)売却した年の1月1日時点で11年間住んだマンションを売却し、4000万円の売却益が生じた場合

例1と例2の違いは、物件の種類が戸建てからマンションに変わったこと、所有期間が5年から11年に変わったことの2点です。

マンションも戸建て同様に居住用の不動産であれば、「居住用財産の特別控除の特例」が使えます。

ですので、問3までは全く同じ状況です。

問の4で選択肢が分かれます。

居住用不動産の所有期間が売った年の1月1日において10年を超えている場合、「軽減税率の特例」※で計算が可能です。

| 売却益(課税長期譲渡所得金額) | 所得税 | 住民税 |

| 6000万円迄の部分 | 10% | 4% |

| 6000万円を超える部分 | 15% | 5% |

※6000万円を超える部分については、長期譲渡所得の税率と同様です。

※上記「軽減税率の特例」については売った年の前年および前々年にこの特例を受けていないこと等の要件があります。各種要件の詳細は末尾国税庁HPをご参照ください。

上記の税率で、3000万円の特別控除の特例を適用した後の売却益(譲渡所得)1000万円に対する税額を計算してみます。

まず、令和6年現在で、復興特別所得税を加味した所得税の税率を算出します。

10% + 10% ×2.1% = 10.21%

・所得税額:1000万円 × 10.21% = 1,021,000円

・住民税額:1000万円 × 4% = 400,000円

例1の税額と比較してみますと、税額ベースで約61万円程税金が安くなりました。

今回の記事のまとめ

いかがでしたでしょうか。優遇措置の有る無しで税額がかなり変わってきますので、売却するタイミングは十分な検討が必要です。重要なポイントとしては、

・所有期間が5年を超えるか超えないか(譲渡所得が短期か長期か)で税率が倍程度変わってくる。

・居住用不動産は優遇措置を受けられる可能性がある。

個人的な感想ですが、居住用不動産であれば大抵の場合3000万円の特別控除が使えますので、売却益が出ても譲渡所得税が課税されるケースはあまりないのではないかと思います。

実際のところ個人の方で自宅を売却して、3000万円を超える売却益が出たってケースはあまり聞かないですw(都心のど真ん中だったらあるかもしれません)

最後にご注意事項になりますが、今回ご紹介した内容は個人の方が自宅を売却するというオーソドックスなケースを想定して解説しております。また、今後税制改正等がありましたら内容が変更される可能性もありますので、上記以外のケースや、より詳細な情報を確認したい場合は、下記国税庁のHPをご参照ください。

以上、RSでした。

コメント